ישראלים רבים מבקשים לקבל משכנתא מהבנק, בין אם לרכישת נכס, ובין אם לצורך שיפור מצבם הפיננסי, איחוד הלוואות וכדומה. עם זאת, סירוב משכנתא מהבנק, לא אומר שהלווה לא יקבל משכנתא. הגיע הזמן שתכירו את האפשרות של קבלת משכנתא למסורבים ממלווה חוץ בנקאי. אם תעשו זאת נכונה, תוכלו לצאת לדף כלכלי חדש בחייכם.

שנת 2024 מסתמנת כשנה מאתגרת במיוחד עבור אלו שסורבו לקבל משכנתא בבנק. אי יציבות פוליטית, הריבית שעולה בכל העולם, המלחמה בעזה, תקיעות בענף הבנייה וכדומה, כל אלו הכניסו את השוק הישראלי למצב של אי ודאות רבה. בהתאם לכך, רבים הם הישראלים שלא יצליחו או למצער יתקשו מאוד לקבל אישור עקרוני למשכנתא, ויקבלו מהבנק סירוב משכנתא. עם זאת, למרות סביבת הריבית הגבוה ואי הוודאות בשוק הנדל"ן, עדיין ניתן למצוא מגוון פתרונות מימון כנגד נכס (משכנתא) במקרים בהם הבנק מסרב לאשר את הבקשה.

אז מה זה משכנתא למסורבים?

משכנתא למסורבים היא משכנתא שנלקחת ע״י לווים שדירוג האשראי שלהם שלילי, בדרך כלל משכנתא שכזו מתקבלת ממוסדות חוץ בנקאיים כמו חברות ביטוח, בתי השקעות וחברות מימון המפוקחות תחת משרד האוצר ורשות שוק ההון, בניגוד לבנקים המפוקחים תחת בנק ישראל (רגולציה מחמירה יותר). במדריך הבא הכנו לכם את כל מה שצריך לדעת בתחום של משכנתאות למסורבים.

נגן אודיולמה הבנק מסרב לתת לנו משכנתא?

בשנים האחרונות, ההגבלות של בנק ישראל הולכות ומחמירות. לווים טובים שיכלו בעבר לקבל הלוואה בקלות פתאום מוצאים את עצמם מסורבי הלוואה. לעיתים הסיבה לכך היא דרישה מוגזמת שאינה תואמת את חוקי הבנק אך ברוב המקרים, הלוואה למסורבים מתייחסת ללויים בעלי BDI שלילי (דירוג אשראי שלילי). איזה מידע אפשר לקבל מדו"ח אשראי?

- פירוט אודות חשבונות העו"ש של הלווה

- ניצול של מסגרות

- פירוט ההלוואות שלנו וההחזרים החודשיים

- צ'יקים שניתנו וצ'יקים שחזרו

- הוראות קבע שלא כובדו

- ניצול מסגרות אשראי

- אובליגו בכרטיסי אשראי

- תיקים בהוצאה לפועל (במידה ויש)

- בקשות ופניות לקבלת מידע על היסטוריית אשראי

הנושא של דו"ח אשראי ודירוג אשראי, שינה לגמרי את האופן שבו בנקים נותנים הלוואות. הפרקטיקה של עיון בנתוני האשראי הוטמעה בשוק ההלוואות הכולל, ובפרט בבנקים. בעזרת עיון בדוח האשראי, מלווים ייעלו את הליך החיתום של ההלוואות, על ידי עיון מקדים במידע המופיע בדו"ח נתוני אשראי בטרם מתן הלוואה. עם זאת, כך נוצר מצב שלווים עם דירוג מסוים (בשילוב עם עוד נתונים כמו גודל ההלוואה המבוקשת וכדומה), נכנסו "לצד הלא נכון של המשוואה", והפכו מסורבי משכנתא בבנק.

כך קורה שכאשר אנחנו ניגשים לבקש משכנתא, הבנק מבקש מאיתנו רשות להוציא את דוח נתוני האשראי או לבצע "חיווי אשראי" בשפה המקצועית. במידה ודירוג האשראי נמוך, הבנק לא יכול לאשר את המשכנתא.

ראיון בלעדי בערוץ 14 עם אריאל בבצ׳יק: משכנתא למסורבים במתווה חדש

מהו דירוג האשראי שלכם?

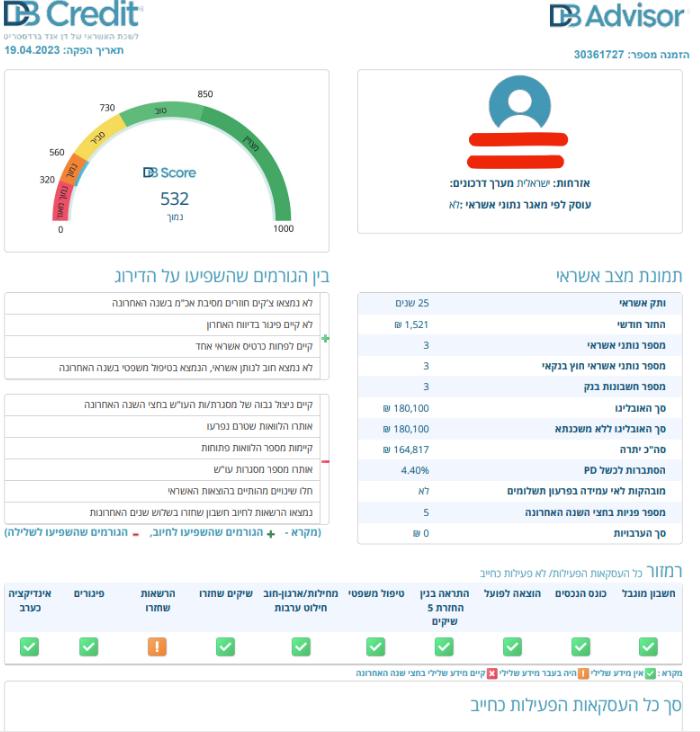

אם קראתם עד לכאן והפכתם סקרנים אודות דו"ח האשראי שלכם, תדעו שישנם מספר גופים אשר מיופי כח להוצאת דו"ח נתוני אשראי עבורכם בתשלום, כמו דן אנד ברדסטריט, קפטן קרדיט, BDI ועוד. כמו כן, אתם יכולים להוציא פעם אחת בשנה ישירות דרך מאגר נתוני אשראי של בנק ישראל, או דרך הגופים האלו בתשלום. עם זאת, אתם יכולים פשוט להיכנס פשוט להיכנס לאתר הממשלתי, ולקבל שם את כל המידע (לא יופיע שם ציון אשראי אלא חיוויי אשראי).

אגב, שימו לב כאשר אתם מבקשים את דוח האשראי שיש שני דוחות: דו"ח מקוצר ודו"ח מורחב. הדו"ח המקוצר הוא למעשה תמצית הנתונים שלכם. תוכלו למצוא שם מידע כללי על סך האובליגו שלכם, לראות האם היו אירועים שליליים בחשבון כמו פיגורים, הליכי הוצל"פ, פש"ר וכדומה. בדו"ח המורחב לעומת זאת, אפשר לראות יותר פרטים אודות ההתנהלות הפיננסית שלכם; למשל, אפשר לראות פירוט מלא של כל ההלוואות שלכם, אילו ריביות אתם משלמים, מתי בוצעה העסקה וכדומה, וכן פרטים נוספים שיכולים לעזור למלווים או חברות שירותים למיניהן להבין מה הפרופיל הפיננסי שלכם. ראו כאן דוח נתוני אשראי מורחב לדוגמא:

- דוח אשראי מורחב

דוח נתוני אשראי מקוצר לדוגמא:

סיבות נוספות לסירוב הלוואה מהבנק

מלבד דירוג אשראי נמוך, במקרים מסוימים גם לווים בעלי דירוג אשראי תקין לפעמים מסורבים בבנק, עקב הגבלות שונות של בנק ישראל. לדוגמה, אם נרצה להגדיל את המשכנתא עבור סגירת חובות, הבנקים מוגבלים למשכנתא בשיעור של 50% משווי הנכס. במידה ונצטרך סכום גבוה מ-50% משווי הנכס, הבנק יסרב לתת לנו משכנתא. דוגמאות נוספת יכולות להיות הכנסות שאינן מספיקות לשיטתו של הבנק, מורכבות משפטית הקשורה ברישום הנכס, בעיות בביטוח המשכנתא, וכל בקשת משכנתא הדורשת טיפול מורכב יותר מהמשכנתא הממוצעת.

מה אסור לעשות לאחר קבלת סירוב מהבנק

סורבתם לקבלת אשראי? קודם כל להירגע. כדאי להבין כי ישנם לא מעט פתרונות שיכולים לעזור לכם לעבור הבראה פיננסית. לעומת זאת, אם לא תפעלו נכון, אתם עשויים לגרום לעצמכם נזק לא קטן.

- משכנתא למסורבי אשראי

אם סורבתם למשכנתא, חשוב לשים לב לנקודות הבאות:

- כל המוסיף גורע – כאשר קיבלתם סירוב מאחד הבנקים, סבירות גבוה שגם שאר הבנקים לא יאשרו לכם קבלת אשראי מאחר וכולם כפופים לאותה רגולוציה של בנק ישראל. אפילו אם הבנקים היו רוצים להעניק לכם עזרה, הם פשוט לא יכולים, ולכן אין טעם לנסות. מעבר לכך, כל הבקשות שלכם לאשראי מתועדות בדוח נתוני אשראי, וכך גם הסירוב אליהן. אם תגישו יותר מדי בקשות שיסורבו, הסירובים הללו יירשמו בדו"ח האשראי, ויפגעו בכם בקבלת אשראי בעתיד.

- בדיקת סטטוס – בשביל לפתור בעיה, צריך להבין קודם לחדד בינינו לבין עצמנו "מהי הבעיה". הרבה מסורבי בנקים אינם יודעים כלל מדוע הם לא אושרו, שהרי סיבת הסירוב אינה מופיעה בשום מקום. הבנקאי בדרך כלל אומר להם שהעסקה לא אושרה עקב דירוג אשראי נמוך, ולא מרחיב מעבר לכך. לכן, פעולה חשובה שכדאי לעשות בשלב הזה היא הוצאת דוח נתוני אשראי ולעבור על הנתונים (ניתן להוציא את הדוח הזה ישירות מכאן). כך תדעו מדוע סורבתם וכן במידה ותרצו לגייס אשראי מחברה חוץ בנקאית, תוכלו לשלוח להם את הדו"ח, במקום שיוציאו לכם עוד ועוד דוחות מיותרים.

- התייעצות עם מומחה אשראי – לאחר שהוצאתם דו"ח נתוני אשראי, מומלץ מאד להתייעץ עם יועץ אשראי או כלכלן בעל ניסיון בתחום האשראי החוץ בנקאי בפרט על מנת שישקף לכם אילו פתרונות קיימים עבורכם. יתכן שאפשר לגייס הלוואה ממקור חוץ בנקאי, וצריך לעבור על התיק שלכם ביסודיות, כדי לראות את החוזקות והחולשות של תיק האשראי שלכם.

באילו מקרים מומלץ לקחת משכנתא למסורבים?

ישנם כמה מקרים קלאסיים, בהם סורבתם למשכנתא בבנק, אבל אתם עדיין צריכים לשקול משכנתא, פשוט ממקור חוץ בנקאי. מקרים אפשריים לדוגמה:

- פיגורים ואי עמידה בהחזרים החודשיים – חזרה של צ'קים, הוראות קבע שלא מכובדות, עיקובים בהחזר הלוואות ותשלומי משכנתא.

- תהליכי הוצאה לפועל – תיקים פתוחים בהוצאה לפועל, חובות לרשויות ועוד.

- חשבון מוגבל – בין אם מדובר בחשבון אחד ובין אם מדובר בהגבלה חמורה (כל חשבונות הבנק).

- כינוס נכסים – בכל שלב בתהליך.

- הליכי פשיטת רגל וחדלות פירעון – בין אם אתם בתהליכי פשיטת רגל או שסיימתם את התליך בשנים האחרונות.

- מחנק אשראי – כאשר ההחזרים החודשיים מאוד גבוהים ויש צורך להורידם בצורה ניכרת.

- סגירת חובות קיימים – לעיתים נעדיף לסגור כלל החובות ולאחדם תחת משכנתא אחת.

- ערבות למישהו שהסתבך – ערבות כשמה, הינה מחייבת וחשובה, ישנם מקרים רבים שבהם נלקחה ערבות לטובת חבר או קרוב משפחה, ואותו אדם התדרדר פיננסית ופגע בדירוג האשראי של הערב.

- גירושים – אנשים בתהליכי. גירושים רבים נקלעים לסיטואציות מאתגרות ברמה הפיננסית.

בהנחה וסורבתם בבנק, יתכן שמה שבאמת יביא אתכם להבראה פיננסית הוא משכנתא למסורבים בבנק.

כיצד משכנתא למסורבים עוזרת בתהליך הבראה פיננסית?

נכון להיום קיימים מגוון פתרונות כמעט לכל מצב ולכל דרגת חומרה. אמנם הפיקוח על הבנקים אוסר מתן משכנתא במצבים שתוארו לעיל, אך גופים מוסדיים, חברות אשראי פרטיות ומלווים חוץ-בנקאיים אחרים, כן יכולים לאשר משכנתא באותם מקרים, והם אכן עושים זאת. הסיבה לכך היא שבעוד האינטרס של המפקח על הבנקים היא לשמור על יציבות המערכת הבנקאית (ולכן מגביל את הבנקים ממתן הלוואות באותם מצבים כאמור), האינטרס של המלווים החוץ בנקאיים הוא פשוט להכניס רווחים. אם הם מזהים אפשרות לרווח, הם ינצלו אותה.

כך אפשר לקבל הלוואת משכנתא חוץ בנקאית, ולעבור תהליך הבראה. במסגרת התהליך, הלווה מקבל תוכנית הבראה פיננסית הכוללת אסטרטגיה להורדה בהחזרים החודשיים, תיקון דירוג האשראי, ומיחזור המשכנתא מחדש בבנקים לאחר כשנתיים בממוצע. ברוב המקרים מדובר למעשה בהלוואת גישור או הלוואת בלון, המאפשרת לעצור את "הדימום" הנובע מעלויות החוב הגבוהות. לאחר מכן, אפשר למחזר את ההלוואה בתוך המערכת הבנקאית בתנאים טובים יותר.

כך למעשה התפתחה האפשרות של המשכנתא החוץ בנקאית ממקורות לגיטימיים. אם בעבר האפשרויות היו או לקחת משכנתא מהבנק או לפנות לגורמים מפוקפקים, היום ניתן למצוא המון פתרונות מימון ממוסדות אשראי מפוקחים שיודעים להתמודד עם מצבים מורכבים יותר ולספק אלטרנטיבה ראויה. מבחינה טכנית, מדובר במשכנתא לכל דבר ועניין, בדיוק כמו בבנק, גם כאן עלינו להציג מסמכים, להוכיח הכנסות ולקבל אישור עקרוני. חשוב לדעת, מוסדות חוץ בנקאיים אמנם מגלים גמישות גדולה יותר מהבנק, אך גם הם ירצו לדעת בדיוק איך המשכנתא תסולק בסופו של יום. במידה ולא תוכלו להוכיח יכולת החזר, גם הם יסרבו לאשר את הבקשה.

טיפ: כשניגשים לקבל משכנתא לאחר סירוב בבנק, חשוב להסביר כיצד תשלמו את ההלוואה עד לסוף התקופה.

המפתח: איחוד הלוואות, הקטנת ההחזר החודשי ושיפור דירוג האשראי. שלושת הפרמטרים הקריטיים הללו, הם אלו שגורמים למסורבי משכנתא לפתוח דף כלכלי חדש.

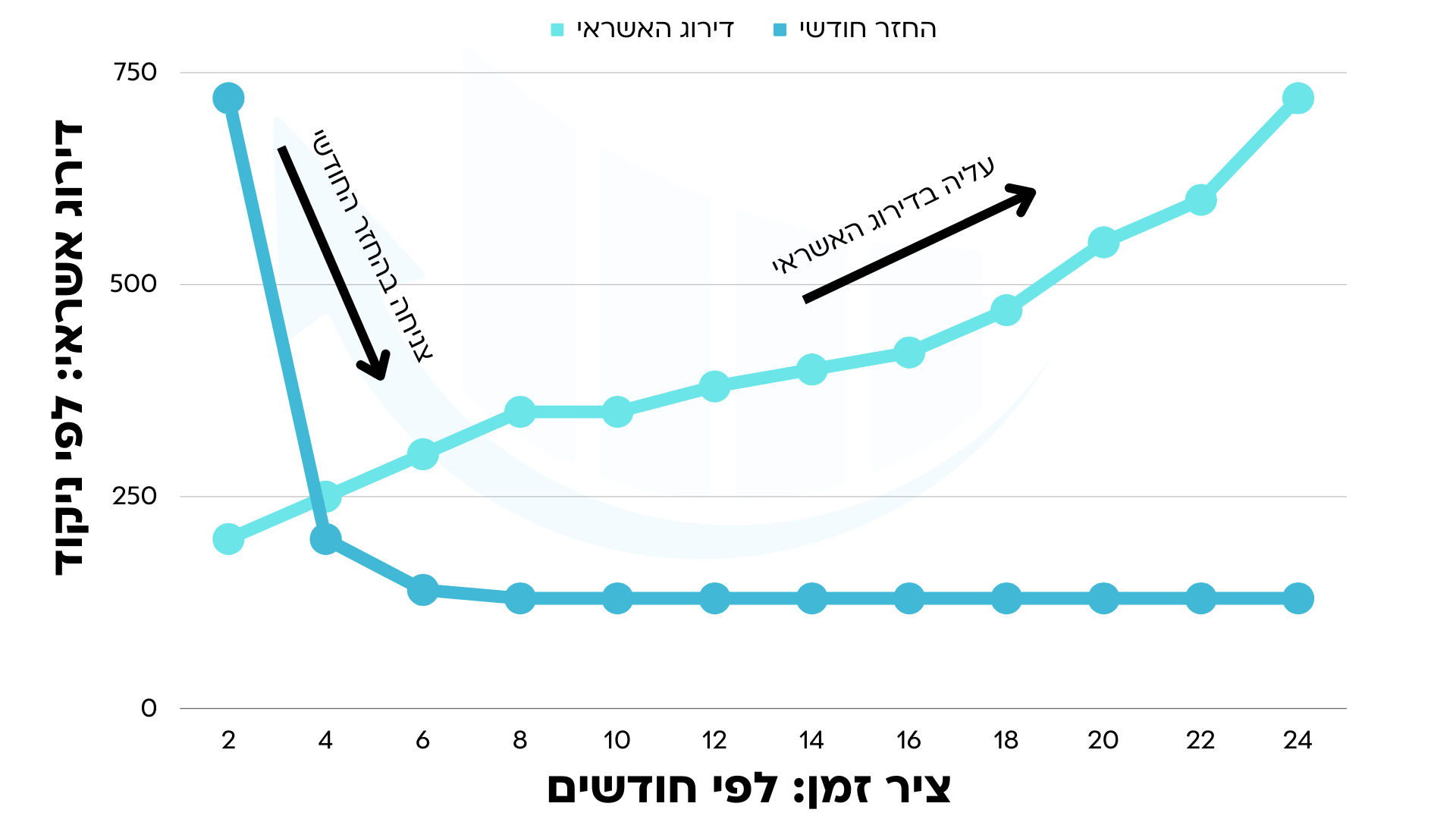

בתמונה הבאה, ניתן לראות גרף הממחיש תהליך הבראה פיננסית של זוג נשוי בגילאי הארבעים אשר נקלע לתזרים שלילי ומחנק אשראי. ניתן לראות איך לאחר איחוד ההלוואות ההחזר החודשי צונח ומצד שני, דירוג האשראי משתפר מחודש לחודש עקב התנהלות תקינה המתאפשרת הודות לעובדה שכל ההלוואות נסגרו ואוחדו להלוואה אחת בלבד, קרי המשכנתא.

- משכנתא למסורבים המדריך המלא

היתרון של האפיק החוץ-בנקאי

אחת השאלות הנפוצות ביותר בקרב הלקוחות שלנו היא "מדוע הם כן, והבנק לא?". התשובה היא הרגולציה והפיקוח שיש על הבנקים. כידוע, הבנקים נתונים לפיקוח והגבלות של בנק ישראל, שקובע בכל רגע נתון את המותר והאסור בשוק המשכנתאות. נכון להיום, בנק ישראל אוסר על הבנקים לאשר הלוואות ללווים שדירוג האשראי שלהם נמוך. גם אם בבעלותם נכס ששווה משמעותית יותר מההלוואה המבוקשת, וגם אם ניתן לראות בוודאות קרובה יחסית כי ההלוואה יכולה לעזור ללקוח להשתקם כלכלית, לבנקים אסור מבחינה מעשית לאשר אותה. כלומר, גם במקרים רבים לבנק אין כמעט סיכון עדיין יינתן סירוב הלוואה מסיבות רגולטוריות.

הבדלים מרכזיים בין החברות מימון הפופולאריות בשוק:

| בנקים | חברות ביטוח | בתי השקעות | חברות פרטיות עם רישיון אשראי מורחב |

|---|---|---|---|

| מפוקחים ע״י בנק ישראל | מפוקחים ע״י רשות שוק ההון ומשרד האוצר | מפוקחים ע״י רשות שוק ההון ומשרד האוצר | מפוקחים ע״י רשות שוק ההון ומשרד האוצר |

| ריבית ממוצעת P+2% | ריבית ממוצעת P+2% | ריבית ממוצעת P+4% | ריבית ממוצעת P+7.5% |

| נותנים לבעלי דירוג תקין | נותנים לבעלי דירוג תקין/סביר | נותנים לבעלי דירוג תקין/סביר | נותנים לבעלי דירוג שלילי |

איך ניתן לקבל משכנתא למרות הסירוב מהבנק?

בהקדמה סקרנו את הסיבות שבעקבותן הבנק סירב לאשר את המשכנתא. כעת נתרכז כעת בפתרונות והאלטרנטיבות שיאפשרו לנו לקבל את המשכנתא מהמלווה החוץ בנקאי.

בשלב הראשון, עלינו להבין את הסיבות שבעקבותן סורבנו לקבל משכנתא. לא משנה מה הסיבה, חשוב להיות גלויים ולשים את כל ההיסטוריה והאתגרים הפיננסים שלנו על השולחן. גם אם האמת אינה מושלמת, תמיד ניתן להסביר את השתלשלות האירועים ולבנות תוכנית הבראה שתראה כיצד נוכל להשתקם כלכלית.

לאחר שאפיינו את הבקשה שלנו והבנו בדיוק מה הוא הסכום המדויק אותו אנחנו צריכים, ניתן להגיש את הבקשה דרך חברות המתמחות בגיוס משכנתא למסורבים.

מכיוון שברוב המקרים מדובר במשכנתא מורכבות, רוב מוסדות האשראי אינם מתנהלות מול צרכני קצה וכל הטיפול במשכנתא חייב להתבצע על ידי מומחה מימון שילווה את הלווים לאורך כל חיי ההלוואה.

אילו תנאים אנחנו עשויים לקבל כשמדובר במשכנתא למסורבים בבנק?

כאשר דירוג האשראי נמוך, זה אומר שהסיכון של הגוף המממן גבוה יותר. תמחור הריבית עובר לפי אותו כלל אצבע בסיסי בהשקעות: כגודל הסיכון כך גודל התשואה. ובדיוק מהסיבה הזו, התנאים במשכנתא החוץ בנקאית למסורבי בנקים, תמיד יהיו פחות טובים מתנאים שלקוח בעל דירוג אשראי חיובי יקבל. יחד עם זאת, צריך לקחת בחשבון שבסוף משכנתא למסורבים בבנק היא קצרת מועד וברוב המקרים, ממוחזרת במערכת הבנקאית לאחר שנה, שנתיים או שלוש לכל היותר.

לדוגמא: אם קיבלנו הצעה למשכנתא למסורבי בנקים בריבית שנתית של 8% לשנה ולאחר שנה מיחזרנו את אותה משכנתא במערכת הבנקאית בריבית של 4% בשנה, אם מסתכלים על פרק זמן של 20 שנים , במבט כולל, בטווח של 20 שנה הריבית השנתית לא תהיה גבוה, זו הדרך הנכונה להסתכל על כך, כתקופת גישור שמטרתה היא לייצר הבראה פיננסית וחזרה למערכת הבנקאית.

אילו סוגי פתרונות ניתן לקבל?

היתרון הגדול במקורות המימון האלטרנטיבים הוא הגמישות והיצירתיות במציאת פתרונות אשראי, העונים על צרכי הלקוח מצד אחד, וגם מספקים בטוחה ראויה עבור המלווה. למשל, מלבד משכנתא רגילה בפריסה עד 30 שנים, ניתן למצוא מספר חלופות כמו משכנתא מדרגה שנייה, כלומר משכנתא שמתווספת למשכנתא הנוכחית בבנק או אפילו קבלת הלוואה כנגד הערת אזהרה. לאחר שהצגנו את הבקשה ובמידה והכל עבר בצורה מקצועית וחלקה, נוכל לקבל אישור עקרוני המפרט את סכום המשכנתא שאושרה ותנאי ההלוואה.

איך אני יכול לדעת האם אני זכאי לקבל משכנתא למסורבים?

ניתן לצפות בהערכה גסה כי תוכלו לקבל משכנתא ממלווה חוץ בנקאי, גם אם אתם מסורבים בבנק, בהינתן התנאים המצטברים הבאים:

- יש בבעלותכם נכס.

- הרישום על בעלותכם הוא תקין (טאבו או אישור זכויות).

- יתרת המשכנתא איננה גבוה מ-60% משווי הנכס.

- כלל הבעלים בנכס מסכימים לחתום על הסכם המשכנתא.

- הגורם המכריע: ישנה תכנית ברורה אותה מציגים למלווה, שמסבירה איך אתם מחזירים את המשכנתא וחוזרים למערכת הבנקאית. משכנתא למסורבים היא הלוואה, והמלווה חייב להניח בסבירות גבוהה שאתם תחזירו אותה. אם אתם צופים כי בעוד שנתיים או שלוש עדין לא ניתן יהיה לייצר הבראה פיננסית, אזי לא תהיו זכאים למשכנתא.

מחלקת תפעול משכנתאות למסורבים במרכז להבראה פיננסית

אז קבלנו אישור עקרוני למשכנתא. איך אפשר להתקדם?

כדי לקבל את ההלוואה עצמה, נדרשים עוד מספר דברים:

- שמאות – בדיוק כמו כל משכנתא או הלוואה שנרצה לקחת כנגד נכס, עלינו להזמין שמאי המאושר על ידי המלווה, על מנת שיקבע ויעריך את שווי הנכס הממושכן. עלות ביקור שמאי בנכס ודוח שמאות נע בטווח 1500 שקלים ל-3,000 שקלים. הערכות שמאות עבור נכסים מורכבים כמו דירות פנטהאוז, בתי קרקע ונחלות עלולות להיות יקרות יותר עקב צורך בסקירה וניירת רבה.

מכיוון שכל גוף מימון מאשר את סכום המשכנתא לפי אחוז מסוים משווי הנכס, חשוב לשים לב כי הערכת השווי שהצהרתם עליה במעמד אישור העקרוני, מייצג את הערכת השמאי שתינתן בפועל. במידה והפער בין דוח השמאות לבין שווי הנכס עליו הצהרנו גדול, האישור העקרוני עלול להיפסל או שהסכום אותו יאשר הגוף המממן יקטן.

- בדיקות משפטיות וחתימות – לאחר שקיבלנו את השמאות, נעביר את הדוח למחלקה המשפטית של המלווה שם יבדקו את תקינות השמאות והמצב הרישומי בנכס. במידה והכל תקין, נעבור לשלב הכנת סט המסמכים וחתימה על הסכם המשכנתא.

- רישום בטוחות וקבלת המשכנתא – בשלב זה, ניתן להגיד שאנחנו ממש בסוף, וכל מה שנותר זה להשלים את ההשלמות האחרונות כדי לקבל את כספי ההלוואה.

הדבר החשוב ביותר לאחר החתימות על מסמכי המשכנתא הוא כמובן רישום הבטוחות, הרי כל עוד לא תירשם משכנתא, הגוף המממן לא יוכל להעביר את הכספים לחשבון הלווה.

במידה והמשכנתא אושרה תחת תנאים נוספים , זה הזמן להשלים אותם:

- ביטוחים – לעיתים, בדיוק כמו משכנתא רגילה, יש צורך לבטח את הלווים בביטוח חיים שיכסה את המשכנתא במקרה של מוות ובביטוח דירה במקרה שנגרם נזק לנכס.

- מכתבי כוונות – במידה וכבר יש לכם משכנתא, להשלים מכתב כוונות שמראה מה הסכום המדויק שעלינו להעביר כדי לסלק את המשכנתא הישנה.

בנוסף, אם קיימים נושים נוספים כמו חברות כרטיסי האשראי, תיקים בהוצאה לפועל או אפילו אנשים פרטיים, לעיתים נצטרך להשלים מכתב כוונות גם מהם. באופן זה תוכלו לקבל התחייבות ואסמכתא לכך שבתמורה לכסף שתעבירו, יוסר כל חוב או דרישה כלפיכם.

- תדפיסים ואישורים – כמו כל הלוואה או הוראת קבע אותה אנחנו מקימים, עלינו לפתוח הרשאה לחיוב כדי שנוכל לשלם את החזרי המשכנתא. מלבד הרשאה לחיוב, עלינו לצרף גם אישור ניהול חשבון כי למנוע טעויות בהעברת הכספים, וכדי לוודא שהלווה המקורי הוא הנה היחידי מכספי ההלוואה.

איך אני יודע שאני לווה כסף מגוף מפוקח ואחראי?

שוק האשראי בישראל עדין לא התפתח במיוחד בהשוואה למדינות אחרות במערב. עקב כך, לישראלים רבים ישנם דעות קדומות כלפי חברות אשראי חוץ בנקאיות, מרביתם חושבים שמדובר ב-׳שוק אפור׳ או גרוע מכך. ועדיין יחד עם זאת, השוק מתחיל להשתכלל וישנם יותר ויותר חברות טובות שיודעות לתת אשראי בתנאים מעולים עם אחריות (לעיתים אפילו יותר מהבנקים). נשאלת השאלה, איך נדע שאנחנו לווים כספים מחברת מימון טובה?

ארבע בדיקות שעליכם לעשות לפני שתיקחו הלוואה על בסיס הנכס:

- הגיעו לפגישה פרונטלית אצל חברת המימון, ואל תחתמו מרחוק. תראו בעיניים שלכם, שהמקום נראה לגיטימי.

- ודאו שלחברת המימון שנפגשתם איתה יש רישיון אשראי תקני.

- ודאו שאתם יכולים למחזר את ההלוואה שאתם לוקחים לאחר לא יותר מ-3 שנים.

- ודאו שהסכם ההלוואה הוא הסכם סביר, שנבדק על ידי משפטן מטעמכם,ושאתם יכולים לפרוע את ההלוואה בכל עת בפירעון מוקדם.

האם ניתן לעבוד ישירות מול הגוף המממן ולהימנע מתשלום ליועץ?

כאמור, שוק האשראי החוץ בנקאי נכון לכתיבת שורות אלו עדין לא משוכלל מספיק ומהסיבה הזו בדיוק, חברת ייעוץ טובה הינה קריטית לתהליך. משכנתא חוץ בנקאית למסורבי אשראי הינה מכשיר פיננסי הדורש בדיקות מעמיקות וניסיון. ישנם מקרים רבים בהם לווים נכנסים לסיחרור כלכלי חמור יותר מאשר היו לפני שלקחו את ההלוואה החוץ בנקאית וזה נובע בעיקר עקב טעויות בסיסיות שלא נעשו מבועד מועד.

כך נראה תהליך ליווי במרכז להבראה פיננסית:

- תהליך ליווי לקבלת משכנתא למסורבים

תהליך ליווי לקבלת משכנתא למסורבים

נכון להיום, רוב הקרנות החוץ בנקאיות אינן מתנהלות ישירות מול לקוח קצה .גם אם כן מוכנות, עדיין יועצים טובים יודעים לגייס משכנתא זולה יותר מאשר תשיגו בעצמכם, וזה נובע מ-2 סיבות עיקריות:

- היועצים נמצאים בעמדת מיקוח טובה יותר.

- היועצים מבינים את הדקויות של תמהיל ההלוואה, ויודעים איפה אתם עשויים "ליפול". אשראי זה מקצוע.

תכנית הבראה פיננסית אמיתית נעשת בראיה לטווח ארוך ויכולה לספק חופש כלכלי ללווה, חשוב מאד לוודא לפני לקיחת ההלוואה איתנות פיננסית של הלווה הן ברמה הכלכלית והן ברמה הפסיכולוגית.

לסיכום:

למעלה ממאתיים אלף ישראליים מסורבים לקבל משכנתא מהמערכת הבנקאית אף על פי שבבעלותם נכס. הסירוב נובע בעיקר מסיבות רגולטוריות ובמרכזן מערכת נתוני האשראי שמדרגת את האזרחים בציון מ-0 ועד 1,000.

למרות הכל, שוק האשראי בישראל השתכלל מאוד בשנים האחרונות והיום ניתן למצוא מגוון אפשרויות ופתרונות אמיתיים שאינם בהכרח מהבנק. אם בעבר לא היו פתרונות נוספים מעבר לבנק והאפשרות היחידה הייתה לפנות לשוק האפור, היום ניתן להנות ממגוון אלטרנטיבות ממוסדות חוץ בנקאיים מפוקחים שכולנו מכירים.

בניגוד לדעה הרווחת, קיימות אלטרנטיבות רבות עבור מסורבי אשראי בעלי נכס, חלקן טובות מאוד וחלקו פחות. שוק האשראי בישראל עובר שינויים חיובים רבים ומייצר תחרות בריאה בין הבנקים לבין חברות חוץ בנקאיות שמתחילות לדגדג אותם. המרוויחים הם אותם אזרחים שנקלעו לסיטואציה, וכעת יכולים לקבל הלוואה גם ממקור חוץ בנקאי.

השאלות החשובות שחשוב להכיר לפני שלוקחים משכנתא:

מהי תכנית ׳שיקום למסורבי אשראי׳ במרכז להבראה פיננסית?

עם השנים , בנינו במרכז להבראה פיננסית ׳תכנית שיקום למסורבי אשראי׳ התכנית היא ייחודית ומציעה ליווי 360 ללקוחות בעלי דירוג אשראי שלילי שבבעלותם נכס, במהלך התכנית הלקוחות נהנים מתכנית פיננסית מקיפה שבסיומה ניתן לחזור למערכת הבנקאית להתנהלות תקינה ופתיחת דף כלכלי חדש.

למה לי להיעזר ביועץ משכנתא למסורבים ולא ישר לפנות לחברת המימון?

2 סיבות מרכזיות:

- בניית אסטרטגיית יציאה – לקחת כסף זה רק השלב הראשון בתהליך – בשלב השני עלינו לדעת איך אנחנו סוגרים את ההלוואה, חברת ייעוץ טובה יודעת לבנות אסטרטגיית יציאה ממימון ע״י מיחזור ההלוואה כשמגיע מועד הפירעון

- תנאים טובים יותר – אקסיומה שחוזרת על עצמה רבות ומוכיחה שכאשר יש בידנו כח קנייה גדול, אנחנו יכולים לקבל תנאי מוצר טובים יותר מאשר אם לא . חברת ייעוץ שיודעת לטפל במאות תיקים תמיד תיתן לכם תנאים מועדפים כלקוחות קצה לעומת האפשרות לגשת לחברת המימון בעצמכם.

מהי עלות שכ״ט לחברת ייעוץ או יועץ פרטי בתחום משכנתא למסורבים?

שכ״ט של יועץ משכנתא למסורבים, משתנה מאוד בהתאם לתיק הלקוח. ככל שישנה מורכבות גבוה יותר בתיק, ניתן לצפות לקבל שכ"ט גבוה יותר.

לדוגמא: פושט רגל שמעוניין לקבל מימון לקבלת הפטר ועל הנכס שלו יש עשרות עיקולים, ישלם יותר מזוג צעיר בעל דירוג אשראי תקין שרוצה לקחת משכנתא ראשונה לדיור. בגדול המנעד הוא רחב ומחיר ייעוץ יכול לנוע בין עשרת אלפים ל-70 אלף שקל, עמלות שכ"ט, כאשר הגבול התחתון בד"כ מדובר על משכנתא לדיור פשוטה בבנק.

מה ההבדל בין משכנתא לכל מטרה למשכנתא לדיור?

מדובר ב-2 מוצרים שונים של הבנק. משכנתא לדיור כשמה היא, מיועדת לרכישת נכס ומשכנתא לכל מטרה למעשה, ניתנת לכל מטרה, שיפוץ, טיסה לחו״ל, חתונה לילדים ואף לרכישת נכס. במשכנתא לרכישת נכס, הכסף עובר ישירות לחשבון הבנק של המוכר, ואילו במשכנתא לכל. מטרה, הכסף עובר לחשבון הלווה. הוראת שעה של בנק ישראל, אוסרת על בנקים לתת משכנתא נוספת לרכישת נכס שני ומעלה ובמקרה שכזה תוכלו לקבל משכנתא עד 50% מהבנקים או משכנתא בין 70-90% מחברות מימון חוץ בנקאיות כאשר המשותף לכולם שהן לכל מטרה.

מה כולל ליווי לקבלת משכנתא למסורבים?

ליווי לקבלת משכנתא למסורבים כולל את תהליך גיוס המימון בשלב הראשון וקבלת ליווי מלא לאחר מכן על מנת לוודא שלא קורה מצב שנכנסים שוב לסחרור כלכלי מצד אחד, ומצד שני עזרה במיחזור המשכנתא, ושיפור התנאים אם יש צורך בכך.

מי מבטיח לי שאחרי תקופה של הלוואת גישור, אוכל לחזור למערכת הבנקאית?

כאמור, כל מקרה לגופו, מאד חשוב להבין מה הרקע של הלקוח אבל בגדול, תקופה של בין שנה ל-3 שנים מהניסיון שלנו ניתן לבצע הבראה פיננסית מלאה ולחזור למערכת הבנקאית, במרכז להבראה פיננסית אנחנו מספקים ליווי מלא גם בתחילת הגיוס וגם לאחר תקופה שבה הלקוח מתנהל תקין, אנחנו מלווים אותו ועוזרים לו למחזר את ההלוואה שלקח למשכנתא ארוכת טווח.

כשאני לוקח הלוואה חוץ בנקאית, מאיפה הכסף מגיע?

בעולם האשראי הישראלי, ישנם 3 מעגלים מרכזיים של חברות מימון:

- המעגל החיצוני ביותר – שזה הבנקים הרגילים שאנחנו מכירים: לאומי, פועלים, מזרחי, דיסקונט וכו׳) אשר כפופים לרגולציה של בנק ישראל, כספי הגיוס מגיעים מלקוחות הבנקים או בנק ישראל.

- המעגל הפנימי – חברות ביטוח, בתי השקעות, חברות כרטיסי אשראי, חברות p2p ועוד. הכספים ברוב המקרים הם כספי משקיעים אם זה קרנות הפנסיה שלנו או אם זה משקיעים ישירים בפלטפורמות חברתיות כמו טריא , BTB וכו׳.

- מעגל פנימי ביותר, חברות מימון פרטיות שמגייסות אשראי דרך חברות ביטוח, בתי השקעות ומשקיעים כשירים. חברות שהמודל העסקי שלהם הוא גיוס אשראי ממשקיעים והשקעתם בתצורת חוב (הלוואה) לטווח קצר בדרך כלל, הלוואת ביניים וכו׳.

איך אני יודע באיזו חברת ייעוץ לבחור?

לצערנו , אנו נתקלים רבות במקרים של לקוחות מאוכזבים משירות שקיבלו ע״י יועץ משכנתאות כזה או אחר, ישנם כמה בדיקות חשובות שאנו ממליצים לכל אחד לעשות לפני שהתחיל הליך של גיוס משכנתא:

- בקשו לשוחח עם ממליצים – אם יש לאותו יועץ / חברה מוניטין, חייב להיות להם לקוחות שעברו איתם תהליך, אפשר ללמוד הרבה מלקוחות שעברו תהליך של גיוס אשראי, לא מספיק לראות עדויות באינטרנט, כדאי להתקשר וללמוד עוד על התהליך שעברו.

- בצעו חיפוש בגוגל – היום , יותר קל מתמיד למצוא מידע על כל אדם או חברה באינטרנט, באמצעות בדיקה פשוטה באינטרנט אפשר לקבל המון מידע אודות האנשים שעומדים מאחורי חברת הייעוץ שאתם מעוניינים להתחיל איתה תהליך.

- לא להתחייב מראש – נקודה חשובה מאד, מאחר ומדובר במשכנתא חוץ בנקאית לאנשים שדירוג האשראי שלהם בדרך כלל הוא שלילי, אל תתחייבו מראש לשום דבר מאחר ולא ניתן באמת לדעת האם תצליחו לקבל מימון בסופו של דבר, כל מקרה לגופו וחשוב שלא יקרה מצב שאתם משלמים מראש איזשהי מקדמה ובסוף נשארים בלי המימון שהבטיחו לכם ובלי הכסף, וכן ודאו שחברת היועץ עובדת על בסיס הצלחה בלבד.

איך בנוי התהליך של גיוס משכנתא למסורבים?

תהליך גיוס משכנתא למסורבים הוא מאד מגוון ומאד תלוי בלקוח ובמקרה הספציפים, נגע כאן בשלושת השלבים הראשוניים שבדרך כלל משותפים לכלל הלקוחות:

- איסוף מסמכים ובניית התיק – לטובת הגשת הבקשה לחברות המימון נדרש לאסוף מסמכים רלוונטיים אודות הלווים, לדוגמא: ת.ז, נסח טאבו, אישור ניהול חשבון, אסמכתאות בגין הכנסות אם זה תלושי שכר או שומת מס לעצמאיים, תדפיס עו״ש , דוח ריכוז יתרות , דוח נתוני אשראי של כל הלווים ועוד.

- הגשת התיק – חשוב מאד להגיש את התיק בצורה נכונה, הרבה לקוחות נופלים בתהליך ממש כאן וזה נובע מהגשת תיק בצורה לא מקצועית, אם זה בגלל יועץ חסר ניסיון ובין אם זה בגלל לקוח שלא מספר את כל הסיפור מאחורי הבקשה בצורה כנה ושקופה. כאשר חברות המימון מקבלות את המסמכים שלכם חשוב מאד להסביר את הרקע לבקשה בצורה מאד מאד מפורטת, אם היו פיגורים להסביר מדוע הם קרו? מה הטריגר? איך אתם הולכים להחזיר את ההלוואה?

- אישור עקרוני – לאחר קבלת אישור עקרוני אפשר להתקדם להליך של ביטוחים (מבנה, חיים) ושמאות מורחבת תקן 19 (שמאות הכי מקיפה) שוב חשוב לומר כי כל מקרה לגופו ויש מקרים שבהם נדרשים יותר מסמכים מהרגיל לדוגמא אם קיימים תיקים פתוחים בהוצל״פ, הליכים משפטיים כמו עיקולים וכו׳. זה המקום לבצע את ההשלמות, מומלץ להיעזר בשלב הזה בחברת ייעוץ מנוסה או עו״ד שבקיא בעולמות האשראי.

שאלות ותשובות

ישנם מספר קריטריונים חשובים לקבלת משכנתא גם אם סורבתם בבנק, אלו שלושת החשובים ביותר:

- יחס חוב LTV שמאפשר הבראה פיננסית: כאשר מדובר בדירוג אשראי שלילי מאד (פושטי רגל, בעלי עיקולים והוצל״פ, ריבוי פיגורים) שיעור החוב על הנכס חייב להיות מתחת ל70%, לעיתים ניתן להגיע גם ל-85% מימון אבל ברוב המקרים שיעור מימון שניתן לאשר משכנתא נע בין 0-70% שיעור מימון.

- רישום תקין על הנכס: הנכס חייב להיות ב-100% בעלות של הלווים

- יכולת החזר: אם המשכנתא היא לפריסה ארוכה, חייב להראות יכולת החזר שהיום עומדת על 40% מההכנסה הפנויה שלכם, לדוגמא: במידה ומשק הבית מכניס 10,000 ₪, יכולת ההחזר עומדת על 4,000 ₪ בכל חודש. במקרים מאד מורכבים בהם הדירוג אשראי מאד שלילי ואין יכולת החזר, ניתן לקחת משכנתא לטווח קצר (הלוואת גישור) ואז אין התחשבות ביכולת ההחזר מאחר ופורעים את ההלוואה בעוד 12-24 חודשים.

אנשים נוטים לחשוב שמשכנתא עבור מסורבים זה מוצר אשראי שונה אבל הוא לא.

ההבדל העיקרי הוא שמשכנתא עבור מסורבים נלקחת מחברת מימון חוץ בנקאית, מדובר בגופים מוסדיים וחברות מימון בעלות רישיון אשראי אשר מפוקחות ע״י רשות שוק ההון, ביטוח וחיסכון.

מאחר ומדובר במקור כספים שבד״כ נשען על גבי משקיעים בניגוד לבנקים שמגייסים כסף מבנק ישראל בשיעור ריבית נמוך, אזי שיעור הריבית יהיה גבוה יותר ברוב המקרים אבל לא תמיד.

הכל תלוי בסוג המקרה ובסוג הלקוח.

כמובן שכל מקרה לגופו, אבל ממוצע הליך גיוס משכנתא הוא בן 40 ימי עסקים לקבלת הכסף לחשבון.

אישור עקרוני ניתן לקבל כבר אחרי 7 ימים.

קבלת משכנתא למסורבים מורכבת מכמה שלבים עיקריים:

- איסוף מסמכים והגשת התיק

- מכרז ריביות בין כמה חברות מימון

- אישור עקרוני והזמנה לשמאות

- מכתבי כוונות וסילוק חובות

- הזרמת הכסף

בנקים בישראל כפופים לרגולציה מחמירה של בנק ישראל והיא קובעת מספר קריטריונים שחייבים להתקיים בשביל קבלת אשראי, בין היתר:

- יכולת החזר

- הסטוריית אשראי

- רישום נכס תקין

במידה ואחד מהקריטריונים לא מתקיים, לבנק אסור לתת אשראי גם אם הוא מאד רוצה.

הטיפ החשוב ביותר הוא לעצור בקשות אשראי ולבצע תכנון נכון:

- תפתחו אקסל ובצעו מיפוי של כלל החובות הקיימים

- עברו על הוצאות משק הבית ובטלו חיובים והוצאות מיותרות

- היפגשו עם יועץ ובדקו אילו אפשרויות עומדות בפניכם

אלו הן הסיבות העיקריות לסירוב הבנק:

- דירוג אשראי bdi שלילי

- גיל מבוגר

- הכנסה נמוכה

- אובליגו (חוב) גבוה

כיום ניתן לקבל משכנתא עד כ-85% מימון משווי הנכס, אחוז המימון שניתן לקבל תלוי במספר פרמטרים חשובים בינהם:

- דירוג אשראי

- שיעור החוב ביחס לשווי הנכס – LTV – loan to value

- סך ההכנסה הפנויה בחודש

כיום ישנם מספר פלטפורמות להוצאת דוח נתוני אשראי והם:

- אתר ההזדהות הממשלתית – ניתן להוציא פעם אחת בשנה בחינם

- אתר BDI מאפשר הוצאת דוח בתשלום

- קפטיין קרדיט – מציג את הציון ללא עלות אך להזמנת דוח מורחב תצטרו לשלם

- דרך הבנק – הבנק רשאי להוציא לכם דוח אשראי בהסכמתכם אך לא ישלח לכם אותו, זה רק לשימוש פנימי של הבנק

התשובה הקצרה היא כן

התשובה הארוכה היא תלוי, הפרמטרים המרכזיים הם יכולת ההחזר שלכם, שווי הנכס ביחס לחובות, ציון האשראי שלכם ועוד …

הדרך היעילה ביותר להקטין בכמה שיותר את ההחזר החודשי היא דרך תהליך שנקרא איחוד הלוואות.

איחוד הלוואות מתאר מצב שבו לוקחים הלוואה ארוכת טווח (בד״כ כנגד שיעבוד נכס נדלנ״י) ובאמצעות ההלוואה שלקחנו סוגרים את ההלוואות קצרות הטווח שיש לנו.

שכר טרחה של ייעוץ משכנתא עבור גיוס משכנתא למסורבים נע בין 20,000 -60,000 ₪ בממוצע

כשדירוג האשראי נמוך, בנקים לא יכולים לעזור מאחר והרגולציה של בנק ישראל לא מאפשרת להם לתת אשראי, לכן חברות מימון חוץ בנקאיות רבות מתחילות לצוץ, חברות מימון חוץ בנקאיות יכולות לעיתים לתת אשראי בתנאים לא פחות טובים מהבנק, אבל לרוב ההלוואה תהיה יקרה יותר מאחר והסיכון גבוה יותר.

נכון לכתיבת שורות אלו, ריבית עבור משכנתא ארוכת טווח היא סביב 6.6% בממוצע

ריבית עבור משכנתא קצרת טווח (הלוואת גישור) נע סביב 7.5% + פריים