ישראלים רבים סובלים מחשבון מוגבל בבנק. חשבון מוגבל יכול להיגרם מכך שחזרו להם שיקים עקב היעדר כיסוי מספיק. כמו כן, חשבון מוגבל יכול לנבוע מאיחוד תיקים (כאשר הרשם הורה על הטלת הגבלות בחשבון), וזה יכול לנבוע מכניסה להליך של חדלות פירעון. מכל מקום, במצב שבו חשבון הבנק שלכם מוגבל, סביר להניח (בלשון המעטה) שהבנק לא יהיה נאות לאשר לכם הלוואות משכנתא. אז איך בכל זאת מקבלים משכנתא למוגבלים?

בהקשר של הבראה פיננסית לבעלי חשבון מוגבל בבנק, המהלך הכמעט-יחידי שאתם יכולים לעשות, הוא לקחת הלוואה חכמה בפריסה נוחה ובהחזר חודשי שתוכלו לעמוד בו, כך שתוכלו לצאת מהחובות.

אולם כיצד תוכלו לקבל הלוואה שכזאת, שתביא אתכם להבראה פיננסית? רק אם בבעלותכם נכס מקרקעין על שמכם, אחרת אף מלווה לא יהיה נאות לתת לכם אשראי בהיקף גדול. למעשה, גם הבנקים לא יהיו נאותים לתת הלוואה גדולה לאדם שיש לו הגבלה בחשבון הבנק, אפילו שיש לו נכס על שמו, מה שהופך את ההלוואה לבטוחה יחסית מבחינת הבנק. בנקים פשוט נוקטים בהליכי חיתום ונהלים מאוד מחמירים, ולכן הרבה אנשים בישראל נופלים בקטגוריה המכונה "מסורבי בנקים". עם זאת, אותם מסורבי בנקים מוגבלים בבנק, יכולים בכל זאת לקבל משכנתא, אך באפיק החוץ בנקאי. כאן נספר באילו מצבים כדאי לקחת משכנתא למוגבלים בבנק, וכיצד זה עשוי להשפיע עליכם.

מתי כדאי לקחת משכנתא למוגבלים בבנק?

לא בכל מצב לקוחות מוגבלים בבנק יהיו זכאים למשכנתא חוץ בנקאית, ויש לבחון בקפידה כל בקשה, הוראה או צורך במימון, כדי לא לגרום לנזקים כלכליים שיובילו לחוסר זכאות בעת הגשת הבקשה. כמו כן, נסביר שלא מדובר במשכנתא לרכישת נכס, אלא במשכון נכס כבטוחה לצורך קבלת הלוואה. משכנתא למוגבלים בבנק מסוג זה, מיועדת לבעלי נכס אותו ניתן למשכן על פי חוק, בהנחה וזו אכן הדרך הטובה ביותר עבורם לצאת מהחוב לדרך פיננסית חדשה.

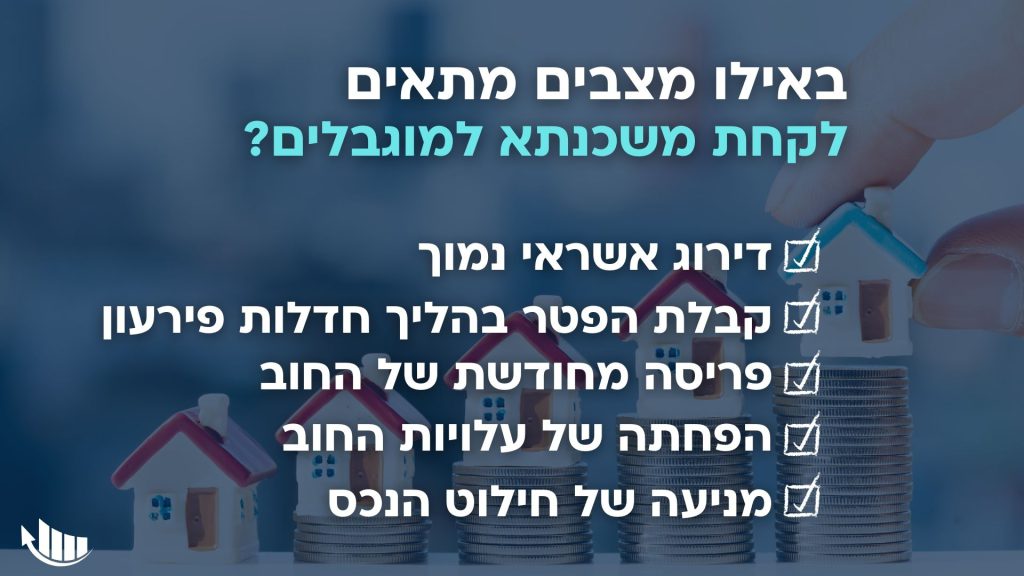

באופן עקרוני, משכנתא חוץ בנקאית למוגבלים בבנק מתאימה לאנשים שיש להם נכס, זקוקים להלוואה, והם נופלים באחד מחמשת המצבים הבאים:

- חייבים הסובלים מדירוג אשראי נמוך.

- חייבים הזקוקים לכיסוי חובות והלוואות לצורך מניעה של חילוט הנכס בבעלותם.

- חייבים הזקוקים לפריסה ארוכה יותר והקטנת התשלומים החודשיים.

- מצב של הפחתת ההחזרים וההוצאות החודשיות, הנובעים מריבית פיגורים על החוב.

- חייבים המעוניינים בקבלת הפטר בהליך פשיטת רגל.

איך עובד התהליך של הבראה פיננסית

ברוב המקרים בהם לקוחות מגיעים למצב בו הם מוגבלים בבנק, ורוצים לקחת הלוואה לצורך הבראה פיננסית, אפשר להימנע מהגעה לפשיטת רגל ואובדן הנכס. כאשר לקוח מגיע אלינו למשרד ומברר בנוגע לאפשרות של הבראה פיננסית, המומחים שלנו עוברים על התיק שלו, על הנכסים, החובות, דירוג האשראי וכדומה, ורואים מה ניתן לעשות כדי להוציא אותו דרך חדשה.

במרכז להבראה פיננסית, יש לנו מגוון כלים שיכולים לעזור לחייבים:

- קשרים ויכולות פיננסיות, וכן שיתופי פעולה אסטרטגיים עם מלווים חוץ בנקאיים.

- התאמת המסלול הנכון למוגבלים.

- יועצי כלכלת המשפחה שנצמדים לחייב, ועוזרים לנו לשנות את מצבו התזרימי.

- ניסיון אמיתי בהתמודדות עם מצבים מאתגרים ומורכבים ביותר.

הגיע הזמן לפתור את הבעיה מהשורש, לשלוט בריביות על החוב, ולהתחייב על פריסת תשלומים הוגנת ואפשרית, שתאפשר לכם להגיע להבראה כלכלית אמיתית. פנו ל-“מרכז להבראה פיננסית” ותזכו לקבלת ייעוץ והכוונה ללא עלות, שירות מקצועי ואדיב שמטרתו לסייע באמת ועל בסיס הצלחה בלבד.